- HOME

- 生前贈与

以下は当サイトでよくご覧頂いているページです

| ●当事務所に相談する3つのメリット | ●事務所紹介 | ●スタッフ紹介 | ●無料相談会 |

| ●当事務所が選ばれる理由 | ●必要書類収集と作成の大変さ | ●料金表 | ●お客様の声 |

| ●こんな方が相談に来ています | ●相続サービスと料金のご案内 |

暦年贈与と連年贈与

贈与税というのは、もともと相続税の補完として位置づけられていたため、相続税よりも税率が高く、有効な手段ではないと勘違いしている人が多いようです。

確かに税率は高いのですが、年110万円の基礎控除があり、年数をかければ、節税の効果も出て来るのです。

例えば、子供が二人いて、20年かけて、限度額の110万円まで贈与を毎年すれば、4,400万円までの財産は税金がかからないのです。

とは言え、最初から4,400万円の贈与をする意図と税務署にみなされると、初年度に4,400万円全額の課税がされるため、注意が必要です。

これを「連年贈与」と呼びますが、贈与税は税率が高いので、多額の税額が課されてしまいます。

連年贈与とみなされないためには

先述のように、ある程度年数をかけて贈与をしていく場合、連年贈与認定を避けるようにしなければなりません。

そのためには下記のことを注意して、進める必要があります。

・贈与契約書を贈与の都度作成する

・110万円を超える贈与をして贈与税申告をするなど、記録を残す(贈与を受ける方ご本人の口座に振り込む)

・毎年違う時期に、毎年違う金額、違う種類の財産で贈与を行う等、単発の贈与であることを強調する。

相続税と贈与税の税率の差額を利用する

より財産が多い方、贈与に年数をかけられない方は、年110万円の贈与では、全体に対するインパクトが少ないと思われるかもしれません。

この場合、金額によっては、相続税より贈与税の税率が低い部分があるため、その適用範囲において贈与を行うことで、節税効果を大きくすることも可能です。

もちろん、事前に税理士に試算してもらった上で、実際の贈与額・贈与を行う年数等は、資産の内容、現金の有無、キャッシュフロー等を勘案して、個別に考えていかなくてはなりません。

当事務所でご案内が可能ですので、ご遠慮なくお問合せください。

詳しくはこちら!

相続発生後の遺産相続、相続手続きをお考えの方はこちら!

|

|

|

|

|

|

|

|

生前対策、生前贈与、遺言書作成をお考えの方はこちら!

|

|

|

|

|

|

|

|

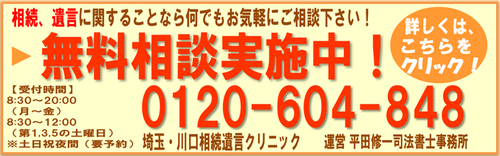

▼平田修一司法書士への個別相談・お問い合わせはこちらから!

| ◆トップページに戻る | ◆事務所紹介 | ◆スタッフ紹介 | ◆アクセス |

| ◆相続サービスの流れ | ◆無料個別相談会 | ◆サポート料金 |

|